1. Основная суть

1.1. Что у меня есть для начинающего инвестора

У меня есть для вас онлайновый калькулятор Дивайдер для формирования и анализа инвестиционного портфеля.

Очень многие инвесторы даже не подозревают, что свой инвестиционный портфель надо диверсифицировать. А многие из тех, кто подозревает, что портфель должен быть диверсифицированным, те находят в Интернете у каких-нибудь гуру какую-нибудь чушь, что типа надо, чтобы в портфеле было 40% акций разных отраслей и 60% разных облигаций, или подобную придуманную антинаучную фантастику.

Дивайдер строго математически вычисляет, как правильно надо диверсифицировать инвестиционный портфель для уменьшения риска. Какие должны быть весовые коэффициенты у каждого выбранного вами актива. Для этого Дивайдер использует матрицы взаимных корреляций активов.

Если у вас еще нет своего инвестиционного портфеля, то Дивайдер покажет, сколько долей того, или иного актива Московской фондовой биржи надо взять в портфель, чтобы получить портфель с лучшим соотношением доходности и риска. А если у вас уже есть свой инвестиционный портфель, то Дивайдер покажет, хороший у вас портфель, или плохой, и какой портфель лучше вашего по соотношению доходности и риска.

1.2. Что вы получите, используя Дивайдер

В зависимости от ваших знаний в области инвестирования и опыта работы с Дивайдером, вы можете получить следующее:

- Эксперименты с модельными портфелями:

Хотите протестировать идеи своих будущих инвестиций? Просто выберите из списка нужные вам активы, задайте их веса и укажите, какую сумму денег надо распределить по этим активам. Дивайдер сделает всю работу за вас. В результатах вычислений вы увидите, на сколько хорошо будет распределена ваша сумма с точки зрения доходности и риска по сравнению с другими портфельными стратегиями. Вы увидите, ваше предполагаемое распределение является самым лучшим или самым худшим распределением. - Анализ и улучшение вашего реального текущего портфеля:

Введите данные вашего портфеля (активы, их веса и стоимость портфеля), и калькулятор покажет, какую ребалансировку нужно провести, чтобы повысить доходность и снизить риски вашего портфеля. Вы увидите, какие портфельные стратегии со стоимостью вашего портфеля имеют доходность больше вашего портфеля, а риск меньше. Вы увидите какие активы и сколько их нужно продать, и какие активы и сколько их нужно купить. Всё это поштучно или по целому числу лотов. - Консультации для клиентов:

Опытный пользователь Дивайдера может предложить другим инвесторам быстрый профессиональный анализ их портфелей. С помощью "Дивайдера" вы сможете быстро находить оптимальные решения для портфелей других людей и зарабатывать на этом. Вашим преимуществом будет высокая скорость оказания услуги. Как следствие этого у вас будет низкая цена, в десятки раз меньше, чем у конкурирующих консультантов, которые ту же работу будут делать не за несколько минут, а за день или за несколько дней.

Итак, что у вас будет.

Если вы начинающий инвестор, то с помощью Дивайдера сможете правильно распределить активы Московской биржи в вашем будущем инвестиционном портфеле. Дивайдер вычислит для вас, какое должно быть распределение выбранных вами активов в портфеле, чтобы это был портфель с наилучшим для вас соотношением доходности и риска.

А если у вас уже есть свой инвестиционный портфель, то вы сможете проанализировать его и найти ошибки в структуре своего портфеля. Вы увидите место вашего портфеля среди всех возможных инвестиционных портфелей из выбранных вами активов Московской биржи. Вам сразу же будет понятно, ваш портфель лучше всех других возможных портфелей или хуже всех других возможных портфелей.

Например, вы увидите, хуже или лучше ваш инвестиционный портфель по сравнению с портфелем наивного инвестора, который во все активы инвестирует одинаковые суммы. Или, например, вы увидите, на сколько ваш портфель более рискованный, чем инвестиционный портфель с самым минимальным риском. Или, например, на сколько эфективно или неэффективно вы используете безрисковые активы (облигации с фиксированным доходом и банковские депозиты) для снижения риска вашего портфеля.

Если вы станете опытным пользователем Дивайдера, то вы сможете консультировать других инвесторов за деньги и помогать им в инвестировании.

1.3. Как работает Дивайдер

В форме ввода данных калькулятора Дивайдер инвестор вибирает нужные ему активы Московской биржи и задает безрисковую ставку его безрисковых активов. Пользователь также указываете какую сумму ему надо распределить по активам, и указываете наилучшее для него соотношение доходности и риска.

Дивайдер посчитает все доходности и риски всех возможных инвестиционных портфелей, которые можно собрать из выбранных пользователем активов. Дивайдер покажет расположение всех этих портфелей на графике "Риск-Доходность" в виде облака всевозможных портфелей.

Если инвестор введет конкретные весовые коэффициенты активов своего инвестиционного портфеля, то Дивайдер покажет, где расположен его портфель на графике "Риск-Доходность" внутри облака всевозможных портфелей. Инвестор сразу же увидит, плохой у него портфель или хороший относительно всех возможных портфелей, а также хорошее или плохое у него соотношение доходности и риска.

Если у вас еще нет своего инвестиционного портфеля, то вы получите, как должны быть в вашем портфеле распределены активы. Причем, вы получите это распределение не только в теоретических процентах, но и в практическом целом количестве акций и паев или в целом количестве лотов. Этот расчет будет сделан по ценам последнего торгового дня на базе той суммы, которую вы задали в Дивайдере для распределения. Вы можете выбрать понравившееся вам распределение в зависимости от того, какой риск и доходность вам нужны и реально повторить это распределение на практике.

Также Дивайдер найдет для инвестора инвестиционный портфель с самым высоким коэффициентом Шарпа и на графике "Риск-Доходность" построит линию инвестиционных портфелей, которые содержат не только рисковые активы, но и безрисковые облигации и другие ваши безрисковые активы. Эта линия лежит выше Эффективной Границы рисковых портфелей и поэтому портфели на этой линии являются самыми эффективными по соотношению доходности и риска.

См. зднсь более подробную информацию о Дивайдере.

Инструкцию по использованию онлайнового калькулятора Дивайдер по анализу инвестиционных портфелей из активов Московской биржи можно посмотреть на странице бесплатной демо-версии Дивайдера. Демо-версия Дивайдера имеет ограниченный функционал и показывает не все результаты вычислений. Демо-версия, это чтобы научиться правильно вводить данные.

1.4. Что вам надо сделать прямо сейчас

Прямо сейчас вам надо получить доступ к онлайновому калькулятору Дивайдер.

Для этого вам надо приобрести пин-код (индивидуальный пароль) для доступа в Закрытую Зону сайта "Квантовые Финансы". Цена 480 рублей за доступ на 90 дней. Дивайдер реально помогает улучшать инвестиционный портфель. Его использование многократно окупает эти ваши финансовые вложения в развитие такого полезного и нужного для инвесторов сервиса.

Вы можете каждый квартал пользоваться Дивайдером для поквартальной ребаланесировки вашего инвестиционного портфеля. Вы можете приобретать пин-коды только раз в полгода или раз в год, если вы проводите ребалансировки портфеля, соответственно, только раз в полгода или раз в год.

Для приобретения индивидуального пароля (пин-кода) надо перейти по этой ссылке на страницу оплаты. Процесс оплаты очень простой и интуитивно понятен. Если вы никогда раньше не покупали индивидуальные пароли в Интернете, то можете посмотреть эту инструкцию по оплате пин-кода (лицензии доступа).

Инструкцию по применению купленного pin-кода можно посмотреть здесь.

1.5. Почему это надо сделать прямо сейчас

Вам нужно прямо сейчас начать учиться формировать инвестиционный портфель, чтобы как можно быстрее начать инвестировать правильно. Если вы хорошо понимаете, что такое сложный процент, то вы должны хорошо понимать, что неправильное распределение активов в портфеле приводит к серьезному недополучению прибыли на долгосрочной дистанции.

Сложные проценты, это такая вещь, которая со временем накапливает финансы инвестора в геометрической прогрессии. А время вас не ждет. Часики тикают прямо сейчас, когда вы читаете всё это: "Тик-так. Тик-так. Тик-так."

Не теряйте ни одного дня!

Вам надо как можно быстрее правильно диверсифицировать свой портфель. Вы же понимаете, что рынок не только растет, но иногда и падает. При неправильной диверсификации обвал вашего портфеля может иметь гигантскую просадку по стоимости портфеля. При неправильной диверсификации портфель будет очень долго выходить из такой просадки.

Так чего же вы ждете? Почему бы не сделать диверсификацию своего портфеля прямо сегодня, чтобы уже завтра быть застрахованным от сильных просадок вашего инвест портфеля. Вы же хотите, чтобы рост вашего портфеля был максимальным, а просадки были бы минимальными? Верно?

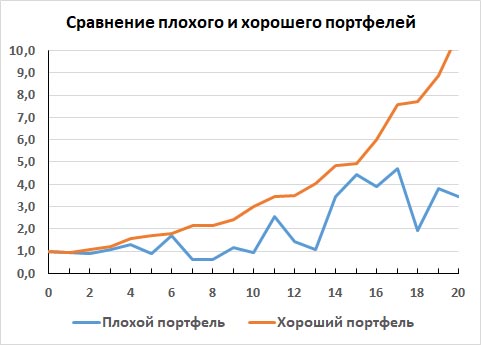

На следующем рисунке схематично показано, что вам дает использование Дивайдера. Это сравнение двух инвестиционных портфелей за 20 лет. Один портфель лучше другого и по доходности и по риску. Условно назовем эти два портфели плохим и хорошим. Это чисто относительные названия, не воспринимайте их буквально. Вот их характеристики, которые они показали за 20 лет:

- Плохой портфель. Среднегодовая доходность 10%, среднегодовой риск 8%.

- Хороший портфель. Среднегодовая доходность 12%, среднегодовой риск 2%.

Да, плохой портфель здесь тоже, в среднем, растет. Но его риск (волатильность) оставляет желать лучшего. А всё почему? Потому что в нем слишком большая доля очень рискованных активов, и слишком высокая доля сильно коррелирующие друг с другом активов.

Просадки у плохого портфеля на этом графике такие большие, что иногда стоимость плохого портфеля падает даже ниже его первоначальной стартовой стоимости. Представляете, какую панику испытал инвестор плохого портфеля, когда обнаружил, что все его финансы стали меньше, чем первоначально вложенная сумма.

Если вы уже были в такой ситуации, то вы ведь не хотите её повторения? Верно?

А если вы еще никогда не были в такой ситуации, то вы же не хотите, чтобы с вами случилось такое? Верно?

А самое важное здесь то, что если хороший портфель оптимизирован по максимуму, то портфель плохого инвестора уже никогда не догонит хороший портфель. Даже если начать правильно оптимизировать плохой портфель, то всё равно, сложные проценты не дадут бывшему плохому портфелю обогнать хорошо оптимизированный портфель. Ибо время уже упущено и его уже не вернуть. Потому что часики тикают даже прямо сейчас, когда вы читаете всё это: "Тик-так. Тик-так. Тик-так."

Так что решайте сами, использовать ли вам Дивайдер для устранения больших просадок портфеля и максимизации роста его стоимости, или не ипользовать Дивайдер и формировать свой портфель, как слепой потерявшийся котёнок, который тыкается носом то в огонь, то в водоем, то к злым собакам.

Вы не должны быть слепым инвестором!

Дивайдер, это ваши глаза инвестора!

1.6. Почему Дивайдер, это ваше очень умное решение

Портфельная теория Гарри Марковица по диверсификации инвестиционного портфеля не является каким-то секретом. Вы можете самостоятельно проверить решение Дивайдера с помощью Экселя и убедиться, что Дивайдер даёт правильное решение.

Для этого вам нужно скачать котировки выбранных вами активов за некоторый предыдущий период времени и вставить их в Эксель. Затем надо посчитать доходности этих активов за этот период и их корреляции. Потом надо задать весовые коэфициенты конкретного портфеля и посчитать его доходность, риск и коэффициент Шарпа. Вот так вы сделаете расчет для одного заданного портфеля.

Вы будете ежедневно тратить по несколько часов времени на эту работу, так как вы захотите посмотреть, что будет, если поменять доли активов, поменять длину анализируемого интервала, поменять одни активы на другие. А Дивайдер каждый расчет делает не более 3-4 минут.

А что останется у вас за бортом Экселя:

- Из-за недостатка времени, вы не сможете эту схему повторить для 1 миллиона других портфелей с другими долями выбранных активов. То есть, вы не сумеете найти область всех возможных портфелей из данных рисковых активов. А значит, вы не увидите, хороший у вас портфель или плохой, так как это определяется по тому, в какой части облака всех возможных портфелей располагается ваш портфель, в плохой или хорошей.

- Из-за предыдущей причины вы не можете в Экселе найти портфель с максимальным коэффициентом Шарпа. Поэтому вы не можете создать самый эффективный портфель, который комбинируется из безрисковых активов (облигации с фиксированной доходностью, банковские депозиты и т.п.) и рисковых активов (акции, паи, депозитарные расписки и облигации с плавающей доходносстью).

- Далее, в Экселе вы не сможете по процентам правильно вычислить, сколько надо купить рисковых активов, так, чтобы это было целое число, отклонения были бы минимальными от теоретических процентов, и чтобы остаток средств от распределения был бы минимальным. Такие оптимизационные задачи делаются с помощью машинного обучения.

- Наконец, Эксель вам не поможет найти массу других полезных "плюшек", которые вычисляет Дивайдер с помощью машинного обучения. Например, у каких активов желательно увеличить доли в портфеле, а у каких снизить доли или даже совсем убрать их из вашего портфеля. Или, например, какие активы, на самом деле, работают у вас в портфеле не как разные активы, а как один целый кластер и поэтому диверсификация по этим активам бессмысленная. И др.

Итак, Дивайдер в десятки тысяч раз делает быстрее ту трудоемкую и рутинную работу, которую может сделать Экссель, а также делает и то, что Эксель делать совсем не умеет.

Выбор за вами!

Как вам получить ваш пароль прямо сейчас?

Прямо сейчас вам надо нажать на кнопку заказа!

2. Более подробно

Если вы всё еще не осознали проблему диверсификации инвестиционного портфеля и всё ещё не понимаете, что вам тут предлагают, то читайте дальше.

2.1. Чем Дивайдер отличается от того, что вы уже видели

Скорее всего, вы ничего подобного еще никогда не видели. Дивайдер, это уникальный сервис для русскоязычного Интернета.

Обычно, начинающие инвесторы читали в каких-нибудь блогах или обучающих курсах брокеров какую-нибудь "воду" про то, что надо в свой портфель покупать столько-то процентов акций, столько-то проценетов фондов, столько-то процентов облигаций, и т.д. У разных блогеров и гуру эти числа могут быть свои. Но при этом вам никто толком не объясняет, а откуда взялись эти числа, как они были вычислены.

А главное, это всё "вода" без конкретики. Никто вам не объясняет конкрентно, что, например, если если вы в свой портфель докупаете Сбер, то доли каких акций надо при этом уменьшить, а каких увеличить. И никто не объясняет, почему в одном портфеле, если докупить, например, Сбер, то долю Яндекса надо уменьить, а в другом портфеле, наоборот, увеличить. Никто не объясняет вам, в чем принципиальная математическая разница этих двух портфелей.

Попробуйте задать вопрос "на засыпку" какому-нибудь блогеру или гуру, который пропагандирует свои соотношения, как он их вычислил, по какой формуле, и почему у него эти соотношения не меняются со временем. В лучшем случае он сошлется на свой личный опыт и свою интуицию, а также заметит, что эти соотношения не являются его инвестиционной рекомендацией. Это хорошо. Значит, человек понимает, что, возможно, есть что-то более лучшее, чем его цифры, на которые он почему-то интуитивно ориентируется.

Плохо, когда вам начинают приводить в пример какого-нибудь условного "Уоррена Бафета" или другого гуру, инвестиционный портфель которого не имеет никакого отношения ни к блогеру, ни, тем более, лично к вам. Хорошо известный условный "Уоррен Баффет" мог сказать про такие цифры для своего портфеля, а не для портфеля этого блогера, для американского фондового рынка, а не для российского, и, наконец, на ту самую дату, когда он это сказал, а не на сегодня.

Но самое главное даже не в этом. Плохо то, что люди не занимаются детальным анализом. Им нравятся средние числа, чтобы как можно меньше напрягать свой мозг детальными рассчетами. Но, как говорится "дьявол соскрыт в деталях".

Например, считается, что акции более доходные по сравнению с облигациями, но и более рискованные. И в среднем, это верно. Если у вас есть инвестиционный портфель на сотни миллионов рублей, в котором есть все акции и все облигации Московской фондовой биржи, то так оно и будет. Вы хорошо увидите, что акции, действительно, в среднем, очень доходные по сравнению с облигациями, но и достаточно рискованные (волатильные).

Но если вы сделаете детальный анализ каждой акции и облигации в таком огромном своем портфеле, то с удивлением заметите, что некоторые облигации имеют доходность выше, чем многие акции. А также увидите, что есть акции очень надежные с низкой волатильность, которая меньше, чем волатильность некоторых облигаций флоатеров.

А теперь спросите себя, а вы уверены, что ваш небольшой инвестиционный портфель на 300 тысяч рублей, или даже всего на 10 тыс. рублей состоит из среднестатистических акций и среднестатистических облигаций. Уверны? А откуда такая уверенность? Как вы это поняли? Просто посмотрели и увидели, что акции дают больше дохода и вносят больше ворлатильности в ваш портфель? А вы уверены, что эти доходности и волатильности стандартные для рынка? Для сегодняшнего рынка, а не для прошлогоднего, когда вы делати эту проверку?

Часто инвесторы не задумываются об ответах на эти вопросы и даже не задают их себе. Слишком часто инвесторы хотят быть "в толпе", чтобы их инвестиционный портфель рос, как и у других, чтобы стать "Уорреном Бафетом". Вот только настоящий Уоррен Баффет никогда не был в "толпе" и поэтому его портфель рос не так, как у всех остальных.

Думай по другому! Думай не так, как все!

Если будешь думать, как все, то твой инвестиционный портфель покажет средненькие посредственные результаты. И во время кризисов будет падать в пропасть больше, чем у других.

Дивайдер, это твоя нестандартная попытка обогнать всех!

2.2. Что в Дивайдере есть для вас

Дивайдер предоставляет вам тонкий подробный анализ инвестиционного портфеля. С Дивайдером вы уже будете работать не на уровне грубых блоков: акции, биржевые фонды, депозитарные расписки, а на уровне конкретной акции, конкретного биржевого фонда и конкретной депозитарной расписки.

Например, вы увидите, какие доли вложения в портфель должны быть у каждой конкретной акции или у каждого конкретного биржевого фонда, которые входят в ваш портфель. Задав денежную сумму для распределения, вы получите не только доли в процентах, но и конкретные числа, сколько штук акций конкретного предприятия должно быть в вашем портфеле. А если вы можете торговать только целыми лотами, то увидите, сколько лотов акций этого предприятия должно быть в портфеле.

Для вас будет решена задача не только по оптимальному распределению активов, чтобы найти оптимальное соотношение доходности и риска. Еще для вас будет решена задача перевести все эти теоретические доли в практическое количество акций и лотов. Ведь вы не можете купить дробное число акций (а часто и дробное число лотов). Значит, вам нужно правильно распределить целое число акций и/или лотов в выбранной сумме так, чтобы минимально отклониться от теоретического портфеля.

Дивайдер решит для вас эту задачу оптимизации по последним биржевым ценам. Вы получите данные о том, как надо сформировать свой реальный портфель так, чтобы, с одной стороны, минимально отклониться от теоретического портфеля. А, с другой стороны, чтобы после такого распределения, у вас осталась минимальная нераспределенная сумма. Когда у вас в портфеле всего 2-4 актива, то вы можете мотодом подбора решить эту задачу в Экселе. Но если у вас 10-40 активов, то вам не обойтись без решения задачи оптимизации.

2.3. Почему всё это правда

Это правда, потому что нобелевские премии просто так не дают.

Можно с умным видом сколько угодно критиковать теорию относительности Эйнштейна или теорию эволюции Дарвина, но ничего лучше, чем теория относителности в физике и теория эволюции в биологии, сейчас нет. И вы будете пользоватья этими теориями в физике и биологии, иначе будете аутсайдерами относительно тех, кто пользуетя этими достижениями науки. Потому что эти теории работают и проверены временем не смотря на какие-то отдельные единичные факты, которые могут не укладываться в рамки этих теорий.

Точно также обстоит дело и с портфельной теорией Марковица и Шарпа. Можно сколько угодно критиковать теорию инвестиционного портфеля этих нобелевких лауреатов, но... Во-первых, до сих пор не придумано ничего лучшего, чем портфельная теория. Во-вторых, портфельная теория проверена временем. Основы портфельной теории были заложены ещё в 1950 году, а нобелевскую премию за неё дали только через 40 лет в 1990 году. Эта теория была многократно проверена на практике и теперь её используют в своей работе миллионы инвесторов и инвестиционных фондов по всему миру.

2.4. Что вам мешает получить результат

Почему ваш инвестиционный портфель такой неоптимальный? Почему у него доходность такая низкая, а волатильность такая большая?

Тут одно из двух. Или вы никогда ничего не слышали про портфельную теорию Марковица, или вы знаете про портфельную теорию, но не знаете, как ею конкретно воспользоваться прямо сейчас.

Дивайдер закрывает обе эти проблемы!

Дивайдер будет работать на вас даже, если вы ничего не знаете про портфельную теорию Марковица. Это точно также, как работает бытовая техника даже у тех людей, которые не знают физику и не знают, как работает электричество.

А если вы уже в курсе портфельной теории Марковица, то Дивайдер сэкономит вам самое дорогое, что у вас есть, это ваше время. Время дороже денег!

2.5. Почему сейчас

А когда?

Когда вы планируете начать использовать математические вычисления для оптимизации своего инвестиционного портфеля?

Через 10 лет? Или через 5 лет? Или через год?

А вдруг через месяц, из-за плохой оптимизации вашего портфеля, у вас уже не будет никакого портфеля. Так зачем же ждать, когда можно начать прямо сейчас? Чего вы тяните?

Когда ваш портфель не оптимизирован, то время играет против вас. Когда ваш портфель не оптимизирован, то вы не используете сложные проценты на полную мощь. Когда ваш портфель не оптимизирован, то его стоимость может рискованно просаживаться на огромную величину.

Вам нужны эти проблемы? Конечно, нет! Поэтому вам надо прямо сейчас начать пользоваться Дивайдером.

2.6. Почему вы должны верить в мою компетенцию

Я автор Дивайдера, Евгений Миронов, кандидат физико-математических наук, долгое время занимался теоретической физикой в НИИ. Кроме образования физика имею еще одно высшее образование экономисста и среднеспециальное образование бухгалтера. Сейчас работаю программистом, занимаюсь машинным обучением в ИТ-фирме, которая специализируется на автоматизации промышленных предприятий.

В Интернете я, в основном, известен, как автор самых разных онлайновых калькуляторов для Форекса и для бинарных опционов, а также прогнозирующих нейросетей для любых биржевых активов. Ссылки можете найти на странице "Об авторе" на этом сайте.

Ну, и наконец, я уже несколько лет инвестирую в акции Московской фондовой биржи. Я создавал Дивайдер когда-то для себя лично, для оптимизации своих инвестиций. В 2021 году я доработал Дивайдер до уровня онлайнового калькулятора и выложил его в Интернете на этом сайте.

Так как я имею брокерский счет пока только на Московской бирже, то и Дивайдер работает пока только с активами Московской биржи. Так как у меня нет статуса квала, то и Дивайдер работает только с активами из листинга первого уровня. А так как мой инвестиционный счет когда-то начинался с 10 рублей, то и в Дивайдере самая минимальная сумма для распределения тоже начинается от 10 рублей.

В общем, я хорошо понимаю проблемы начинающих инвесторов с небольшим капиталом до миллиона рублей и не имеющими статуса квала на Московской фондовой бирже. Поэтому Дивайдер максимально поможет именно таким инвесторам.

2.7. Как это работает

Перед тем, как начать использовать Дивайдер, вам надо составить список выбранных рисковых активов (акции, биржевые фонды и депозитарные расписки) из листинга первого уровня Московской биржи. Если вы начинающий инвестор и не знаете, как выбирать активы с помощью индикаторов фундаментального анализа и данных в балансе предприятия и в отчете о прибылях и убытках, то на первое время просто выбирайте активы из индекса Московской биржи IMOEX. В состав этого индекса входят достаточно надежные активы.

Если вы создаете комбинированный портфель, в котором есть и рисковые активы и безрисковые активы, то оцените годовую величину вашей безрисковой ставки. У каждого инвестора своя индивидуальная годовая безрисковая ставка, которая зависит от набора его безрисковых активов (банковские депозиты и облигации).

После всего этого, вы должны зайти в закрытую зону данного сайта по специальному полученному вами пин-коду доступа. В закрытой зоне сайта вам надо найти пункт меню "Калькулятор Дивайдер".

В форме ввода надо вписать сумму в рублях, которую вы хотите распределить. Затем ввести даты начала и конца анализа. Потом написать вашу безрисковую ставку. Далее, надо указать условный коэффициент жадности (склонности к риску). Чем больше этот коэффициент, тем больше вы хотите заработать, но и тем больше хотите рисковать.

Нулевой коэффициент жадности означает, что вам нужен портфель минимального риска и вам при этом совсем не важно, какая у него доходность. А максимальный коэффициент жадности означает, что вам нужен максимально доходный портфель, но чтобы при этом его риск был бы минимальным из всех портфелей с максимальной доходностью, если таких портфелей не один, а несколько.

Наконец, вам надо отметить галочками выбранные вами активы. Если вам нужен анализ какого-то конкретного портфеля состоящего из выбранных активов, то вы можете указать вес данного актива в пользовательском портфеле. Кроме того, вы можете сделать поправки на доходность любого из выбранного актива, например, за счет дивидендов.

2.8. С чего вы можете начать

Вы можете начать с чтения инструкции к Дивайдеру. Эта инструкцтия находится в свободном доступе на странице с демо-версией Дивайдера. Демо-версия Дивайдера имеет ограниченный функционал и служит для ознакомительных целей, чтобы инвестор потренировался нажимать на кнопочки, ставить галочки и вводить числа в поля ввода данных.

2.9. Что вы теряете

Вы ничего не теряете, так как ваши вложения в математические вычисления многократно окупят себя и ростом доходности портфеля и уменьшением его просадки.

Но предположим, что вы воспользовались Дивайдером для анализа своего инвестиционного портфеля и обнаружили, что ваш портфель оказался очень оптимальным и вам уже никак не получится улучшить его. Вероятность этой ситуации очень-очень мала, так как мозг человека работает на бирже очень плохо из-за того, что эволюция человеческого мозга в последние миллион лет не сталкивалась с фондовой биржей. Поэтому данная ситуация, это игра случая, а не заслуга вашего ума.

Итак, оказалось, что вам в данный момент никак не улучшить ваш портфель. А вы уже заплатили за доступ к Дивайдеру.

Ну, во-первых, так как это случайность, то спорим, что через 2-3 месяца вы увидите, что ваш портфель стал хотя бы немного неоптимальным и ему нужна ребалансировка.

А, во-вторых, если вы супер везучий и снова обнаружили, что портфель остался оптимальным, то вы за три месяца теряете всего лишь одну чашечку кофе в элитном кафе. Именно 480 рублей стоит раф-кофе в кафе возле моего дома. Но не завидуйте мне. Я не выпью ваше кофе. Ваши 480 рублей пойдут на хорошее дело по улучшению работы Дивайдера для российских инвесторов.

2.10. Что вам необходимо предпринять прямо сейчас

Прямо сейчас вам надо получить доступ к онлайновому калькулятору Дивайдер.

Для этого вам надо получить ваш индивидуальный пароль (pin-код) для доступа в Закрытую Зону сайта "Квантовые Финансы". Цена 480 рублей за доступ на 90 дней. Дивайдер реально помогает улучшать инвестиционный портфель. Его использование многократно окупает эти ваши финансовые вложения.

Не стоит откладывать получение доступа к Дивайдеру. Пока вы не пользуетесь Дивайдером, ваш инвестиционный портфель находится в неоптимизированном состоянии. Поэтому его доходность не такая высокая, как вам хотелось бы. А его риски не такие маленькие, как вам хотелось бы.

Для приобретения вашего индивидуального пин-кода (пароля доступа на 90 дней) вам надо перейти по этой ссылке на страницу оплаты. Процесс оплаты очень простой и интуитивно понятен. Если вы никогда раньше не покупали индивидуальные пароли в Интернете, то можете посмотреть эту инструкцию по оплате пин-кода (лицензии доступа).

Инструкцию по применению купленного pin-кода можно посмотреть здесь.

См. зднсь более подробную информацию о Дивайдере.

Инструкцию по использованию онлайнового калькулятора Дивайдер по анализу инвестиционных портфелей из активов Московской биржи можно посмотреть на странице бесплатной демо-версии Дивайдера. Демо-версия Дивайдера имеет ограниченный функционал и показывает не все результаты вычислений. Демо-версия, это чтобы научиться правильно вводить данные.

Что вам нужно сделать прямо сейчас?

Прямо сейчас вам надо нажать на кнопку заказа!

Если остались какие-то вопросы, то пишите мне на почту через форму обратной связи.

С удовольствием отвечу на все ваши вопросы.