Наивные методы прогнозирования, это самые простые методы прогнозирования. Проще, чем наивные методы прогнозирования, методов уже не бывает. Это самые элементарные методы прогноза. Если их еще больше упростить, то уже в таких прогнозах не будет никакого смысла. Проще только прогнозирование подкидыванием монеты или прогнозы экстрасенсов.

Это не значит, что эти наивные методы прогнозирования являются какими-то плохими методами. Часто многие графические методы прогнозирования уступают этим наивным методам прогнозирования.

1. Что такое наивные методы прогнозирования

Наивный метод прогнозирования, это прогнозирование изменения цены будущего фрейма по виду предыдущего фрейма и типу характера рынка.

Таким образом, в системе методов прогнозирования рынка, наивные методы относятся к прогнозированию по паттернам. При этом паттерн состоит всего из одной японской свечи.

Кроме того, в этой японской свече не учитываются длины верхней и нижней ножек свечи. Учитывается только цвет тела свечи. То есть для прогноза надо знать, как закрылась самая последняя свеча на свечном графике: вверх или вниз.

Но для прогноза этого мало. Нужно еще знать характер рынка. Последняя свеча интерпретируется в зависимости от характера рынка.

И, наконец, наивные методы прогнозирования, в общем случае, прогнозируют только направление изменения цены, а не конкретное значение цены. Но за одним исключением. Среди наивных методов прогнозирования есть только один метод, который прогнозирует числовое значение цены (мартингальный наивный метод).

Наивные методы прогнозирования ничего не говорят трейдеру о том, какой длины будут верхняя и нижняя ножки будущей свечи.

2. Классификация наивных методов прогнозирования

Существует 3 наивных методов прогнозирования биржевых цен по характеру рынка:

- Трендовый. Когда рынок имеет трендовый характер.

- Свингерный. Когда рынок имеет свингерный характер.

- Мартингальный. Когда рынок имеет мартингальный характер.

2.1. Трендовый наивный метод прогнозирования

Трендовый наивный метод прогнозирования работает на трендовом рынке. Если мы видим, что после фрейма с ростом цены чаще идет фрейм тоже с ростом цены, а после фрейма с падением цены чаще идет фрейм тоже с падением цены, то это трендовый рынок. На нем можно применять трендовый наивный метод прогнозирования направления изменения цены.

После растущего последнего фрейма в трендовом методе мы прогнозируем, что будущий фрейм тоже будет растущим. А после последнего фрейма с падающей ценой в трендовом наивном методе мы прогнозируем, что у будущего фрейма цена тоже упадет.

Если последняя свеча была нейтральной, то есть цена закрытия равна цене открытия, то направление цены будущего фрейма прогнозируется по предпоследней японской свече. Если и предпоследняя свеча была нейтральной, то еще по предыдущей свеча. И так далее, пока не встретим японскую свечу с изменением цены.

Трендовый наивный метод прогнозирования прогнозирует только направление изменения цены и ничего не может сказать про конкретное значение цены закрытия будущего фрейма.

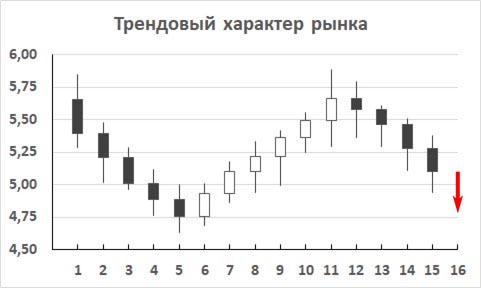

2.1.1. Пример трендовго наивного метода прогнозирования

На графике ниже показан пример трендового рынка. Этот рынок имеет трендовый характер потому, что, в основном, после фрейма с повышением цены снова идет фрейм с повышением цены, а после фрейма с понижением цены идет снова фрейм с понижением цены. Это правило работает в 12 случаях из 14 переходов от одного фрейма к следующему, то есть вероятность продолжения тренда будет 12/14≈0.857.

На последнем 15-м фрейме цена идет вниз. Поэтому более вероятно, что после 15-го фрейма на 16-м фрейме цена тоже пойдет вниз с вероятностью 0.857.

2.2. Свингерный наивный метод прогнозирования

Свингерный наивный метод прогнозирования работает на свингерном рынке. Если мы видим, что после фрейма с ростом цены чаще идет фрейм, наоборот, с падением цены, а после фрейма с падением цены чаще идет фрейм с ростом цены, то это свингерный рынок. На нем можно применять свингерный наивный метод прогнозирования направления изменения цены.

После растущего последнего фрейма в свингерном наивном методе мы прогнозируем, что будущий фрейм будет падающим. А после последнего фрейма с падающей ценой в свингерном наивном методе мы прогнозируем, что у будущего фрейма цена будет расти.

Если последняя свеча была нейтральной, то в свингерном методе направление цены будущего фрейма прогнозируется по предпоследней японской свече. Если и предпоследняя свеча была нейтральной, то по еще более ранней свеча. И так далее, пока не встретим японскую свечу с изменением цены.

Свингерный наивный метод прогнозирования также, как и трендовый, прогнозирует только направление изменения цены и ничего не может сказать про конкретное значение цены закрытия будущего фрейма.

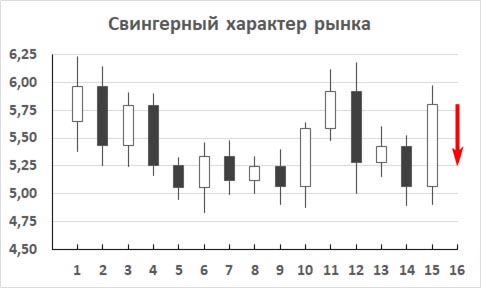

2.2.1. Пример свингерного наивного метода прогнозирования

На графике ниже показан пример свингерного характера рынка. Этот рынок является рынком свингерного типа потому, что, в основном, после повышающей японской свечи идет, наоборот, понижающая японская свеча, а после понижающей свечи идет, наоборот, повышающая свеча. Это правило работает в 12 переходах из 14 переходов от одной свечи к следующей, то есть вероятность изменения предыдущего тренда на противоположный будет 12/14≈0.857.

На последней 15-ой свече цена идет вверх. Поэтому более вероятно, что после 15-ой японской свечи 16-ая свеча пойдет, наоборот, вниз с вероятностью 0.857.

2.3. Мартингальный наивный метод прогнозирования

Мартингальный наивный метод прогнозирования работает на мартингальном рынке. Если мы видим, что на большинстве фреймов цена не меняется, то это мартингальный рынок. На нем можно применять мартингальный наивный метод наивного прогнозирования.

При мартингальном наивном методе мы всегда прогнозируем, что на будущем фрейме цена не изменится. То есть цена закрытия будущего фрейма всегда будет равна цене открытия будущего фрейма. Такой прогноз делается независимо от того, каким был самый последний фрейм. Последний фрейм может быть и растущим, и падающим, и нейтральным, но мартингальный прогноз от этого не зависит.

Таким образом, мартингальный метод наивного прогнозирования дает не только прогноз направления изменения цены (в горизонтальном направлении), но и дает числовой прогноз цены.

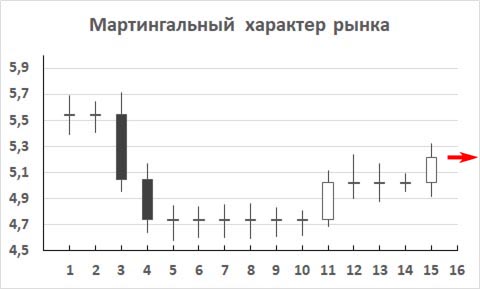

2.3.1. Пример мартингального наивного метода прогнозирования

На графике ниже показан пример мартингального рынка. Это мартингальный рынок потому, что на большинстве фреймов цена закрытия не изменилась и равна цене открытия свечи. Это наблюдается на 11 японских свечах из 15 свечей. Значит, вероятность того, что цена закрытия фрейма будет равна цене открытия фрейма, равна 11/15≈0.733.

На последнем 15-м фрейме цена идет вверх. Но так как рынок мартингальный, то мы не обращаем на это внимание и прогнозируем, что цена закрытия следующего 16-го фрейма не изменится с вероятностью 0.733.

И, кроме того, мы прогнозируем не только направление движения цены 16-й свечи, но и прогнозируем числовое значение цены закрытия 16-го фрейма. С вероятностью 0.733 цена закрытия 16-й свечи будет 5.211, так как именно такой была цена закрытия последнего 15-го фрейма.

3. Почему наивные методы прогнозирования так важны

Наивные методы прогнозирования, это базовые графические методы прогнозирования, с которыми нужно сравнивать применяемый вами метод прогнозирования. То есть наивные методы прогнозирования играют роль, как бы, эталонных методов, но только среди графических методов прогнозирования.

В статье про метрику Коэффициент Детерминации говорилось, что нулевым методом прогнозирования является прогнозирование средним значением. Поэтому, когда вы проверяете свой метод прогнозирования на адекватность, то вам надо на тестовых исторических данных сравнить ваш метод с прогнозом средним значением тестовых данных. То есть вычисляем Коэффициент Детерминации R2 и смотрим на его знак, больше нуля или меньше нуля.

Вычисление Коэффициента Детерминации R2, это универсальная проверка вашего метода на адекватность. А сравнение вашего метода прогнозирования с лучшим из наивных методов, это уже следующий шаг, который покажет вам, на сколько ваши прогнозы лучше или хуже стандартного графического прогноза.

Если на тестовых исторических данных ваши прогнозы направления цены лучше, чем самый лучший из трех наивных методов, то значит, ваш метод прогнозирования лучше стандартного графического метода прогнозирования. А если на тестовых исторических данных ваши прогнозы направления цены хужек, чем самый лучший из всех наивных методов, то значит, ваш метод прогнозирования хуже стандартного графического метода.

И в этом последнем случае спрашивается, зачем вам нужен такой метод, который дает прогнозы хуже стандартных прогнозов для семейства графического методов? Не лучше ли вам тогда прогнозировать не вашим методом, а лучшим из наивных методов прогнозирования?

4. Как использовать наивные методы прогнозирования

Итак, наивные методы прогнозирования нужны не столько для того, чтобы делать прогнозы, сколько для того, чтобы сравнивать другие методы прогнозирования с хорошо понятным и обоснованным стандартом в мире графических прогнозов.

Если вы не находите метод прогнозирования, который лучше самого лучшего из 3-х наивных методов, то, конечно, вы можете прогнозировать этим самым лучшим наивным методом прогнозирования. А если ваш метод лучше, чем самый лучший наивный метод прогнозирования, то можете выдохнуть: ваши прогнозы направления движения цены лучше, чем стандартные прогнозы графическими методами.

Итак, в любом случае вам сначала надо на тестовых исторических данных найти самый лучший наивный метод прогнозирования. Другими словами, надо определить, с каким рынком вы имеете дело, с трендовым, или со свингерным, или с мартингальным.

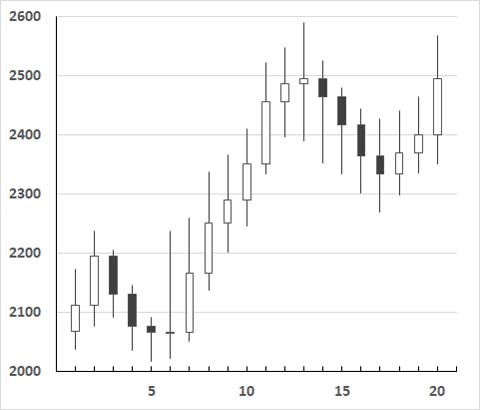

Рассмотрим пример на графике ниже. Допустим, вам надо прогнозировать будущий 21-й фрейм. Пусть вы объявляете тестовыми историческими данными все фреймы на графике со 2-го фрейма по 20-й фрейм. (Какая нужна длина данных в прошлое, это отдельный вопрос, который требует целой статьи.)

На этих 19 фреймах, с учетом японской свечи номер 1, было 19 переходов от одной свечи к другой. Статистика этих перенходов следующая:

- Как на трендовом рынке было 14 переходов. Итого, вероятность трендового перехода 14/19≈0.737.

- Как на свингерном рынке было 4 перехода (с учетом перехода от 5-й свечи к 7-й, см. подробнее). Итого, вероятность свингерного перехода 4/19≈0.211.

- Как на мартингальном рынке был всего 1 переход. Итого, вероятность мартингального перехода 1/19≈0.053.

Исходя из этих данных видно, что тестовые данные имеют достаточно хорошо выраженный трендовый характер. Если мы будем прогнозировать эти данные по последним свечам с помощью наивных методов прогнозирования, то получим:

Итак, самым лучшим среди наивных методов прогнозирования на этих тестовых исторических данных оказался наивный трендовый метод прогнозирования с вероятностью верного прогноза направления цены p=14/19≈0.737 и вероятностью ошибочного прогноза направления цены q=4/19≈0.263 (всегда p+q=1).

Теперь остается на этих 19 фреймах сделать прогнозы вашим методом прогнозирования и посчитать, сколько раз ваш метод прогнозирования ошибся в прогнозе направления изменения цены, и сколько раз ваш метод прогнозирования правильно предсказал направление цены.

Обратите внимание, что при таком сравнении совершенно не важно, совпадают ли ошибки вашего метода прогнозирования с ошибками трендового наивного метода или нет. Например, ваш метод тоже может дать 14 верных прогнозов и 5 ошибочных прогнозов направления изменения цены. Но совсем не обязательно, чтобы ваш метод тоже ошибся бы на фреймах с номерами 3, 6, 7, 14 и 18. Пять ошибок вашего метода могут быть совсем на других фреймах. Всё равно в этом случае считается, что результативность вашего метода на тестовых данных такая же, как и у лучшего из наивных методов.

Окончательно, мы имеем 3 варианта:

- Ваш метод прогнозирования на этих тестовых 19 фреймах оказался лучше наивного трендового метода. Значит, направление цены в будущем 21-ом фрейме прогнозируем вашим методом прогнозирования.

- Ваш метод прогнозирования на тестовых 19 свечах оказался хуже, чем лучший из наивных методов. Значит, направление цены в будущей 21-й свече прогнозируем с помощью наивного трендового метода прогнозирования.

- По результативности ваш метод оказался точно таким же, как и лучший из наивных методов. Здесь могут быть 2 варианта:

- Ваш метод прогнозирует рост цены на 21-м фрейме, как и наивный трендовый метод. Прогнозируем рост цены для будущей 21-й свечи.

- Ваш метод прогнозирует падение цены на будущей 21-й свече, а наивный трендовый метод по 20-й свече прогнозирует рост цены в 21-ой свече. Это неопределенная ситуация. Для принятия правильного решения нужны альтернативные прогнозы с результативностью выше, чем наивный трендовый метод.

Вариант 3b ни в коем случае не означает, что надо прогнозировать нейтральную свечу без изменения цены. Такую нейтральную свечу нужно прогнозировать только, если тестовые исторические данные соответствуют мартингальному рынку, то есть лучшим из наивных методов является наивный мартингальный метод прогнозирования.

5. Калькулятор наивного метода прогнозирования

Итак, применение наивного метода прогнозирования требует очень большой работы по подсчету количества фреймов, которые закрываются вверх или вниз, и их сравнение с предыдущими фреймами. Эта рутинная работа, от которой можно быстро устать. Хотелось бы как-то автоматизировать эту работу.

И такая автоматизация существует прямо на этом сайте. Здесь имеется уже готовый онлайновый калькулятор наивного прогнозирования.

В кратце, этот онлайновый калькулятор работает так. Вы вставляете в окно ввода от 100 до 500 прошлых фреймов, которые вы скачали в торговом терминале у вашего брокера. Калькулятор на первых 75% введенных фреймах определяет характер рынка. Затем на последних 25% введенных фреймов тестирует этот характер рынка. Если характер рынка на тестах подтверждается, то вам выдается будущее направление движения цены и вероятность этого направления.

Если при тестировании характер рынка не подтвердился, то вам сообщается какое было расхождение.

Инструкцию к данному калькулятору вы найдете на той же странице под формой ввода данных в калькулятор.