1. Что умеет Калькулятор на базе

нейросети Прогнозирующая Машина

Нейросеть Прогнозирующая Машина работает с любыми рыночными активами: валюта (валютные пары), криптовалюта, акции, металлы, фьючерсы, индексы и т.п. На любых таймфреймах, кроме минут и 5 минут (т.к. время обучения нейросети может доходить до 3 минут ожидания).

Основные вычисления Калькулятора на базе Прогнозирующей Машины:

- Прогнозируются направление движения цены, вверх или вниз на будущем фрейме.

- Прогнозируется цена закрытия будущего фрейма.

- Дается оценка случайности/неслучайности историчиских данных, введенных пользователем.

2. Инструкция по использованию нейросети Прогнозирующая Машина

Подробную Инструкцию по использованию нейросети для прогнозирования цен смотрите в Закрытой Зоне сайта под окном ввода данных.

3. Как работает нейронная сеть Прогнозирующая Машина

Нейросеть берет несколько сотен последних введенных пользователем фреймов. Первые 80% введенных исторических данных Прогнозирующая Машина использует для своего обучения, а на последних 20% нейросеть тестирует свою способность к прогнозированию и вычисляет получившиеся метрики прогнозирования. После чего обученная нейросеть даёт прогноз будущего фрейма.

Так как будущий фрейм идет сразу же за тестовыми фреймами, то прогноз этого будущего фрейма статистически примерно соответствует результатам теста. То есть оценить качество прогноза можно по метрикам полученным на тесте.

Скептики могут руками последовательно удалять самые последние введенные фреймы и собирать прогнозы на тестовых фреймах. После чего загнать эти прогнозы в Excel и убедиться в правильности статистических метрик на тестовых фреймах. (Для совсем уж недоверчивых можно порекомендовать вариант с последовательным добавлением новых фреймов, которые нейросеть уже точно никогда не видела.)

4. Результаты прогнозирования нейросети

Нейронная сеть выдает трейдеру следующие результаты:

- Куда пойдет цена закрытия будущего фрейма и чему она будет равна. То есть нейросеть выдает прогноз, повысится или упадет цена закрытия будущего фрейма по сравнению с ценой закрытия последнего введенного фрейма. И нейросеть дает еще дополнительный прогноз, чему будет равна цена закрытия будущего фрейма.

- Оптимизация прогноза цены закрытия будущего фрейма. Вычисляются 3 варианта цены закрытия по трем типам оптимизации:

- Оценка рынка на возможность его прогнозирования. Анализируются исторические данные, введенные пользователем на предмет того, на сколько они случайные или, наоборот, неслучайные. Это необходимо для понимания того, можно ли прогнозировать данный рынок или прогнозы на нем принципиально невозможны. Вычисляются 3 вида метрики качества данных:

5. Метрики качества прогноза нейросети

- Метрика RMSE показывает корень из среднеквадратичного отклонения прогнозов Прогнозирующей Машины от реальных значений цен закрытия на тестовых фреймах. Оптимизация по минимальной среднеквадратичной ошибке прогнозов на тестовых фреймах означает, что нейросеть обучалась давать такие прогнозы, при которых сумма этих ошибок была бы на тестовых фреймах самой маленькой. Чем меньше значение RMSE, тем лучше прогноз.

- Метрика PCDP показывает, какая доля всех прогнозов Прогнозирующей Машины

на тестовых фреймах совпадает по направлению движения цены (вверх или вниз). Эта доля показывает, какова вероятность того, что данный прогноз исполнится

по направлению движения цены. PCDP находится в пределах от 0 до 1.

- PCDP=0 означает, что ни один прогноз направления на тестах не совпал с реальным движением цены. Вероятность прогноза направления цены нулевая.

- PCDP=0.5 означает, что только в половине случаев прогноз направления изменения цены на тестах оказался верным. Это такая вероятность прогноза направления, как, например, вероятность выпадения орла при подбрасывании монеты.

- PCDP=1 означает, что на тестовом множестве все прогнозы направления совпали с реальными направлениями движения цены. Вероятность того, что прогноз нейросети исполнится на будущем фрейме будет равен всем 100%.

- Метрика PFP показывает, какую долю от максимальной пофреймовой прибыли

заработал бы трейдер на тестовых фреймах, если бы участвовал в пофреймовой игре с прогнозами Прогнозирующей Машины. Пофреймовая прибыль, это прибыль при

пофреймовом удержании позиции. Иначе говоря, это такая прибыль, которая получилась бы, если бы позиция открывалась бы точно в начале фрейма по цене

открытия, а закрывалась бы точно в конце фрейма по цене закрытия. Затем на следующем фрейме точно также. И т.д. Максимально можно заработать, если

всегда правильно открывать позицию в нужном направлении. Эта максимальная пофреймовая прибыль нормируется на единицу. А метрика PFP показывает, какая

реальная доля от этого максимума получается на тестовых фреймах с прогнозами Прогнозирующей Машины. PFP может находится в пределах от -1 до +1.

- PFP=-1 означает, что прогнозы Прогнозирующей Машины на тестовом множестве открывали позиции всегда только в противоположном направлении, и поэтому вместо прибыли получился самый максимальный убыток из всех возможных убытков.

- PFP=0 означает, что прибыль и убытки компенсировали друг друга. (Метрика PFP, разумеется, не учитывает транзакционные издержки!)

- PFP=1 означает, что прогнозы Прогнозирующей Машины на тестовом множестве открывали позиции только в правильном направлении. В результате получилась максимально возможная пофреймовая прибыль.

5.1. Таблица с прогнозами нейросети и их метриками

Это пример того, как может выглядеть главная таблица с результатами прогнозов и метриками на тестовых исторических данных.

В таблице также присутствуют дополнительные метрики прогнозирования:

- Коэффициент детерминации R2 (адекватность прогнозирования)

- Коэффициент уверенности прогноза (запаздывание или опережение прогноза)

6. Метрики качества введенных пользователем данных

- Коэффициент Неслучайности показывает, на сколько

распределение выпадения непрерывных трендовых серий отличается от распределения выпадения непрерывных трендовых серий в равномерном случайном процессе.

- Коэффициент Неслучайности = 0, это означает, что введены данные чисто свингерного рынка.

- Коэффициент Неслучайности = 0.333..., это означает, что введены данные чисто случайного рынка.

- Коэффициент Неслучайности = 1, это означает, что введены данные чисто трендового рынка.

- Коэффициент разворотов показывает число разворотов цены. На определенном временном промежутке у чисто случайного процесса должно быть определенное количество разворотов. Чем Коэффициент разворотов ближе к этому значению, тем хуже прогнозируются введенные пользователем данные.

- Среднее количество фаз показывает количество фаз (рост, падение, плато). На определенном временном промежутке у чисто случайного процесса должно быть определенное количество фаз. Чем Среднее Количество Фаз ближе к этому значению, тем хуже прогнозируется введенный рынок.

6.1. Таблица с метриками качества данных

Это пример того, как может выглядеть таблица с метриками прогнозируемости введенного пользователем рынка.

Метрики показаны и на обучающих исторических данных и на тестовых исторических данных. Их сравнение полезно для оценки статистической стабильности рынка.

7. Тестовые графики

Начиная с версии 2.0 в Калькуляторе на базе нейросети "Прогнозирующая Машина" на тестовых исторических данных строятся графики для лучшего понимания обученности нейросети и того, что может реально получить трейдер, используя прогнозы.

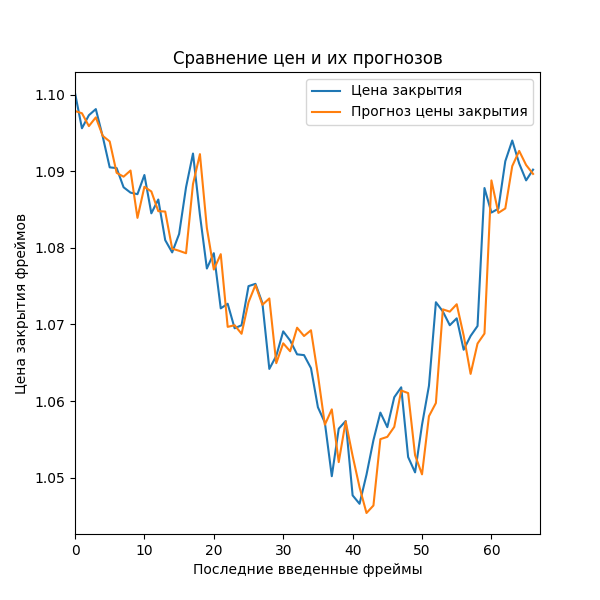

7.1. График цен закрытия

Здесь показано, как, например, может выглядеть реальный график цен закрытия фреймов и график прогнозов этих цен на тестовых исторических данных.

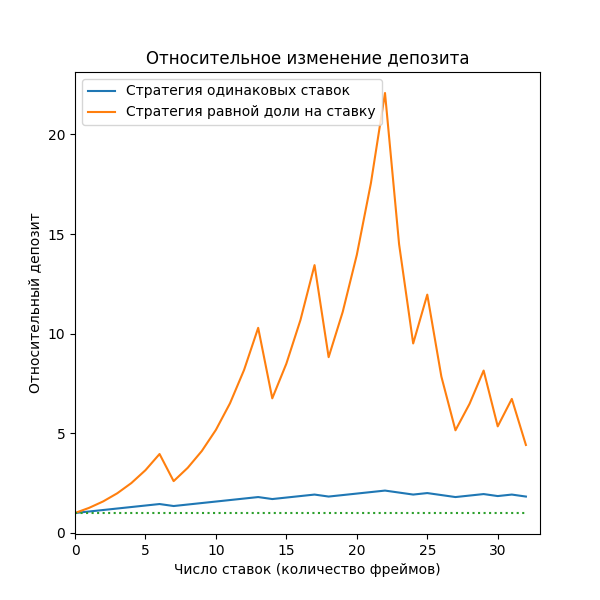

7.2. График изменения депозита на бинарных опционах

Здесь показано, как, например, может выглядеть график изменения депозита трейдера на бинарных опционах, если бы трейдер на этих тестовых данных использовал бы прогнозы нейросети. Предполагается, что трейдер ведет пофреймовую торговлю, то есть в начале каждого фрейма делает ставку с временем экспирации равным времени фрейма.

На графиках стартовый капитал нормирован на единицу.

Для примера здесь изображены графики для опциона с выигрышем 75% от размера ставки и проигрышем 100% от размера ставки:

- Для стратегии равной ставки, когда ставка всегда равна доле 0.1 от размера стартового капитала.

- Для стратегии равной доли текущего капитала на каждую ставку с оптимальной долей, вычисленной с использованием PCDP.

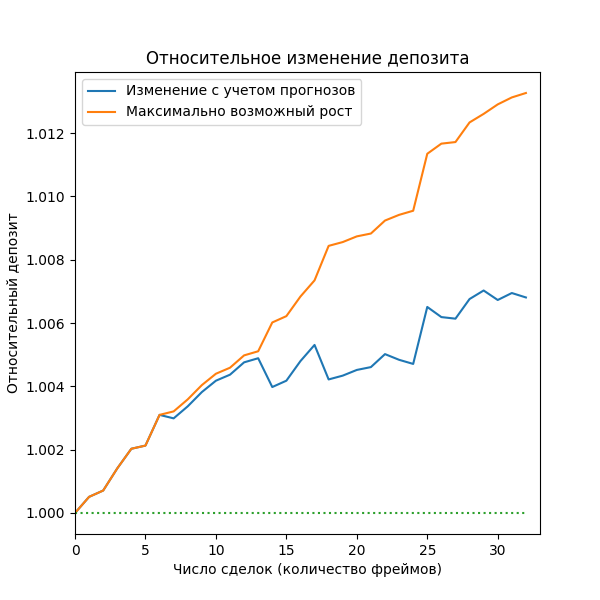

7.3. График изменения депозита на Форексе и фондовой бирже

Здесь показано, как, например, может выглядеть график изменения депозита трейдера на Форексе и на фондовой бирже, если бы трейдер на этих тестовых данных исползовал бы прогнозы нейросети. Предполагается, что трейдер ведет пофреймовую торговлю, то есть в начале каждого фрейма он открывает сделку, а в конце каждого фрема закрывает текущую сделку.

На графиках стартовый капитал нормирован на единицу.

Для примера здесь изображен график, когда трейдер работает без кредитного плеча и в каждой сделке использует 10% от размера его стартового капитала. Для сравнения здесь же показан еще один график. Это как происходил бы рост депозита трейдера, если бы нейросеть определяла бы направление цены во фреймах всегда только правильно. Этот вариант тоже рассматривается с долей 0.1 от размера стартового капитала для каждой сделки и без кредитного плеча.

8. Какие прогнозы подходят лично вам

Иногда трейдер может получить очень сильно отличающиеся между собой прогнозы. Например, прогноз с одним типом оптимизации показывает, что цена должна расти, а прогноз с другим типом оптимизации показывает, что цена должна падать.

Что делать в таком случае?

Это зависит от вида трейдинга, которым вы занимаетесь:

- Если вы имеете дело с Форексом или с фондовой биржей, то вам надо ориентироваться на оптимизацию по PFP и RMSE. Ведь лучше ошибаться в направлении коротких свечей, чем в направлении длинных свечей. Если прогноз с оптимизацией по RMSE не подтверждает прогноз с оптимизацией по PFP, то лучше не рисковать и отказаться от вхождения в рынок.

- Если вы имеете дело с Бинарными Опционами, то вам надо ориентироваться на оптимизацию по PCDP и RMSE. Ведь вам не важно, с какими свечами вы имеете дело, с длинными или с короткими. Главное, это как можно больше угадывать направление свечи. Если прогноз с оптимизацией по RMSE не подтверждает прогноз с оптимизацией по PCDP, то лучше не рисковать и отказаться от вхождения в рынок.

9. Что вам надо сделать прямо сейчас

Вам надо получить ваш индивидуальный pin-код и зайти в закрытую зону для трейдеров (зона сайта с нейросетями).

Сейчас профессиональная услуга прогнозирования рыночных цен с помощью нейросети уже доступна простым трейдерам. Чем быстрее вы начнете применять стратегию прогнозирования цен с помощью нейросети, тем больше будет у вас прибыльных сделок и меньше убыточных.